- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Финансы Финансы  Книги Книги  Фінанси (теоретичні основи) - Грідчіна М.В. Фінанси (теоретичні основи) - Грідчіна М.В. |

Фінанси (теоретичні основи) - Грідчіна М.В.

Розділ 6. Фінансовий ринок

6.1. Сутність і структура фінансового ринку

Місце фінансового ринку у фінансовій системі. Для нормального функціонування економіки необхідно постійно мобілізовувати, розподіляти і перерозподіляти фінансові ресурси між її сферами і секторами. Фінансова система виконує це за допомогою:

• мобілізації бюджетних ресурсів через податки і розміщення їх відповідно до потреб уряду;

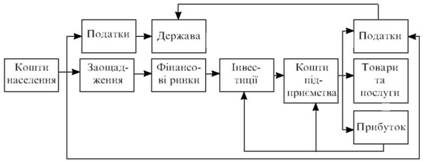

• фінансового ринку, що мобілізує заощадження на добровільній основі і надає позики чи інвестиції, реагуючи на ринкову ситуацію. За допомогою механізму функціонування фінансового ринку визначають обсяг і структуру попиту на фінансові активи (рис. 6.1). Цей механізм своєчасно задовольняє всіх споживачів, які тимчасово потребують залучення капіталу із зовнішніх джерел. Іншими словами, тимчасово вільний капітал, який перебуває у формі суспільних заощаджень (тобто грошових та інших фінансових ресурсів населення, підприємств, державних органів) і не витрачений на споживання та реальне інвестування, залучається через фінансовий ринок окремими його учасниками для подальшого ефективного використання в економіці країни.

Рис. 6.1. Механізм функціонування фінансового ринку

На фінансовому ринку формуються співвідношення заощаджень та інвестицій; для залучення заощаджень вкладника останній має бути впевнений у тому, що одержить прибуток і мінімально компенсуватиме втрати від інфляції. В іншому разі заощадження будуть переведені в товарну форму.

Фінансовий ринок і фінансові інститути, що забезпечують його функціонування, допомагають ефективніше, ніж окремі вкладники, мобілізувати і розмістити великий обсяг заощаджень, знизити ризики; сприяють скороченню оперативних витрат, об'єднанню та диверсифікації ризиків; розвитку спеціалізованих консультаційних послуг з управління ризиком, перспектив інвестування, оцінки платоспроможності тих, хто їх залучає; задоволенню потреб вкладників у ліквідності й безпечності та інвесторів у строковому вкладенні вільних коштів.

У розвинених країнах сучасний рівень розвитку фінансового ринку зумовлюється здебільшого рівнем нагромадження, господарськими традиціями, розмірами суспільного багатства і добробутом нації. Що різноманітніша з погляду суб'єктів і розмірів структура заощаджень та можливостей інвестицій, то необхідніше існування фінансового ринку.

Фінансовий ринок як історична категорія з'явився одночасно з фінансами і з розвитком товарно-грошових відносин перетворився на особливу сферу економічних відносин. Розвиток товарного виробництва на певному етапі спричинив появу у його учасників гострої потреби в додатковому капіталі, необхідному для подальшого розширення виробництва. Цей капітал називається інвестиційним і використовується для створення робочих місць, придбання знарядь і предметів праці, нових технологій та інших елементів виробництва.

Світовий фінансовий ринок первісно сформувався на базі міжнародних фінансових операцій національних фінансових ринків, потім — на базі їх інтернаціоналізації. Спочатку цей ринок розвивався повільно і переважно як світовий грошовий ринок. Особливість світового фінансового ринку полягає у спрямуванні національного капіталу (певних фінансових активів) за кордон, у розпорядження іноземних банків або для залучення іноземного капіталу. Особливо активно світовий фінансовий ринок почав розвиватися на початку 60-х років XX ст. До цього протягом сорока років цьому перешкоджали світові економічні кризи 1929-1933 рр., Друга світова війна, валютні обмеження.

Розглядаючи фінансовий ринок України в історичному аспекті, слід зазначити, що він існував до революції (до 1917 р.), потім у період непу наприкінці 20-х років, а також і у подальшому, але у звуженому й урізаному вигляді. Занепад фінансового ринку та його інфраструктури за радянських часів зумовлювався пануванням командно-адміністративної системи управління, повним одержавлен-ням засобів виробництва, відсутністю приватної власності як основи формування фінансового ринку. Мобілізація грошових заощаджень тільки через державні позики була обмеженим фінансовим інструментом, що застосовувався командно-адміністративною системою неефективно. Це спричинило об'єктивне відставання вітчизняної економіки в багатьох галузях. Через складність концентрації грошей з внутрішніх резервів для створення конкурентоспроможних виробництв не використовувався могутній науково-технічний потенціал, що був створений у радянські часи.

Фінансовий ринок як економічна категорія. Інвестування, як зазначалося, забезпечується через розвинений фінансовий ринок. З'ясуємо, чим цей ринок і його сегменти відрізняються від інших. В економічній літературі не існує єдиного трактування економічної сутності поняття "фінансовий ринок". Часто його ототожнюють з грошовим, кредитним або інвестиційним ринком.

Поняття "фінансовий ринок" дуже широке, оскільки охоплює не тільки фінансові зв'язки, а й багато форм відносин власності та їх перерозподілу (трансформації).

Фінансовий ринок — це система економічних відносин, у процесі яких розподіляються та перерозподіляються фінансові активи країни під впливом попиту і пропозиції на них з боку різних суб'єктів економіки. Ці економічні відносини визначаються об'єктивними економічними законами і фінансовою політикою держави, які зрештою формують сутність фінансового ринку, тобто зв'язки і відносини як безпосередньо на ринку, так і з іншими економічними категоріями.

Для розуміння фінансових активів доцільно виходити з їх загального визначення. У системі національних рахунків активи вважаються об'єктами, що мають вартість і перебувають у власності економічних суб'єктів, від яких у майбутньому слід очікувати отримання прибутку або інших доходів. Фінансові активи відповідають цьому призначенню як засоби нагромадження вартості. У системі національних рахунків фінансові активи класифікуються за сімома основними категоріями, до яких належать монетарне золото* і спеціальні права запозичення міжнародного валютного фонду, готівка і депозити, цінні папери (крім акцій); позики, акції та інший пайовий капітал, страхові технічні резерви, інші рахунки до одержання або до оплати. Характерною ознакою фінансових активів є обов'язковість вимог до інших інституційних одиниць, які є позичальниками і мають зобов'язання перед своїми кредиторами. Фінансовими вважаються зобов'язання боржника перед своїм кредитором на оплату вимог, що виставляються йому. Фінансовий ринок — це узагальнена назва ринків, де виявляються попит і пропозиція на різні фінансові активи (фінансові послуги). З організаційного погляду фінансовий ринок є системою самостійних окремих ринків (сегментів), у кожному з яких виокремлюються ринки конкретних видів фінансових активів (сектори). Отже, фінансовий ринок — це складна економічна система, що є сферою прояву економічних відносин:

• при розподілі доданої вартості та її реалізації шляхом обміну грошей на фінансові активи;

• між вартістю і споживчою вартістю товарів, що обертаються на цьому ринку (фінансових активів);

• між продавцями і покупцями фінансових активів при реалізації вартості, втіленої в цих активах;

• між населенням, виробниками і державою щодо перерозподілу вільних коштів на основі повної економічної самостійності, механізму саморегуляції ринкової економіки, внутрішньо- та міжгалузевого переміщення фінансових ресурсів.

Функції фінансового ринку. Сутність фінансового ринку і його роль в економіці держави найповніше розкриваються в його функціях, основними з яких є такі:

• мотивована мобілізація заощаджень приватних осіб, приватного бізнесу, державних органів та зарубіжних інвесторів і трансформація акумульованих коштів у позиковий та інвестиційний капітал;

• реалізація вартості, втіленої у фінансових активах, і доведення фінансових активів до споживачів (покупців, вкладників);

*Монетарним вважається золото у формі монет, зливків або брусків не менш як 995-ї проби. Право власності на монетарне золото належить центральному (національному) банку і центральному уряду. Монетарне золото і спеціальні права запозичення належать до активів, за якими неможливе невиконання зобов'язань.

• перерозподіл на взаємовигідних умовах коштів підприємств з метою їх ефективнішого використання;

• фінансове обслуговування учасників економічного кругообігу та фінансове забезпечення процесів інвестування у виробництво, розширення виробництва та пайової участі на основі визначення найефективніших напрямків використання капіталу в інвестиційній сфері;

• вплив на грошовий обіг та прискорення обороту капіталу, що сприяє активізації економічних процесів;

• формування ринкових цін на окремі види фінансових активів;

• страхова діяльність і створення умов для мінімізації фінансових та комерційних ризиків;

• операції з експорту-імпорту фінансових активів та інші фінансові операції, пов'язані із зовнішньоекономічною діяльністю;

• кредитування уряду, місцевих органів самоврядування шляхом розміщення урядових та муніципальних цінних паперів;

• розподіл державних кредитних ресурсів і розміщення їх серед учасників економічного кругообігу.

Функція фінансового ринку щодо доведення фінансових активів до споживача виявляється через створення мережі інститутів з реалізації фінансових активів (банків, бірж, брокерських контор, інвестиційних фондів, фондових магазинів, страхових компаній тощо). Ця функція спрямована на забезпечення нормальних умов для реалізації грошових ресурсів (заощаджень) споживачів (покупців, вкладників) в обмін на фінансові активи, що становлять для них інтерес.

Задовольняючи значний обсяг інвестиційних потреб суб'єктів господарювання, механізм фінансового ринку через систему ціноутворення на окремі інвестиційні інструменти виявляє найефективніші сфери і напрямки інвестиційних потоків для забезпечення високого рівня дохідності капіталу, який використовується з цією метою. Ринковий механізм ціноутворення на фінансовому ринку протилежний державному, хоча й перебуває під певним впливом державного регулювання. Цей механізм дає змогу повністю враховувати поточне співвідношення попиту і пропозиції за різними фінансовими активами, яке формує відповідний рівень цін на них; максимально задовольняти економічні інтереси продавців і покупців фінансових активів.

Зміст функції фінансового забезпечення процесів інвестування полягає у створенні фінансовим ринком умов для залучення (концентрації) підприємцем фінансових ресурсів, необхідних для розвитку виробничо-торговельного процесу. Залучення фінансових ресурсів передбачає як нагромадження капіталу, так і взяття його в борг (позика), у наймання (селенг).

Сутність функції впливу на грошовий обіг зводиться до створення фінансовим ринком умов для безперервного переміщення грошей у процесі здійснення різноманітних платежів і регулювання обсягу грошової маси в обігу. Через цю функцію на фінансовому ринку реалізується грошова політика держави. Від усталеності грошового обігу залежить усталеність фінансового ринку.

Фінансовим ринком вироблений власний механізм страхування цінового ризику (і відповідно система спеціальних фінансових інструментів), який в умовах нестабільності економічного розвитку країни і кон'юнктури фінансового та товарного ринків дає змогу знизити до мінімуму фінансовий і комерційний ризик продавців та покупців фінансових активів і реального товару, пов'язаний зі зміною цін на нього. Крім того, у системі фінансового ринку поширена пропозиція різноманітних страхових послуг.

Забезпечуючи мобілізацію, розподіл і ефективне використання вільного капіталу, задоволення в найкоротші терміни потреби в ньому окремих суб'єктів господарювання, фінансовий ринок сприяє прискоренню обороту використовуваного капіталу, кожний цикл якого генерує додатковий прибуток і приріст національного доходу загалом.

Зазначивши позитивний вплив фінансового ринку на розвиток економіки, слід також спинитися на проблемах, що існують на сучасному етапі його функціонування. Зокрема, для України вони пов'язані з тим, що її фінансовий ринок почав формуватися в період гло-балізацїї багатьох економічних процесів, у тому числі й фінансового ринку.

До передумов глобалізації ринку капіталів належать:

• технічні досягнення у сфері обробки інформації і комунікацій;

• усунення або послаблення обмежень на переміщення капіталів через кордони;

• лібералізація внутрішніх ринків капіталів;

• розвиток нерегульованих іноземних ринків;

• прискорене збільшення кількості похідних інструментів;

• розвиток ринку єврооблігацій.

Економічна і фінансова глобалізація, безперечно, має багато позитивного, але, на жаль, не всі держави можуть скористатися її перевагами. З її розвитком держава, нація втрачають можливість ефективно здійснювати свій суверенітет над валютою та фінансами; у світовому економічному просторі поширюється панування транснаціональних корпорацій, їх фінансові можливості іноді перевищують бюджети середніх європейських держав. Саме вони зацікавлені в тому, щоб капітал міг у лічені години переміщатись з однієї точки світу в іншу. Про велику небезпеку спекулятивного капіталу, який перевищує національний капітал усіх країн разом узятих, добре знають як вчені, так і державні діячі. Слабка держава, продукція якої неконкурентоспроможна, стає здобиччю транснаціональних корпорацій, затоварюється дешевими товарами широкого вжитку, не може захистити свого товаровиробника, розвивати і зміцнювати національну економіку. Тому в Україні необхідно розробити методи і механізми захисту свого економічного суверенітету, завоювати позиції на світовому ринку, виробити повноцінну концепцію участі у блоках захисту від утиску вітчизняного виробництва з боку транснаціональних компаній.

Таким чином, Україні потрібно сформувати механізм захисту від кризових явищ, що породжуються раптовим припливом та відпливом коштів фінансових спекулянтів. При цьому, вочевидь, не вдасться уникнути певних митних, податкових обмежень та ін.

Необхідно ретельно розробити заходи фінансової безпеки України у зв'язку зі скороченням обмежень на рух капіталу.

Вважаємо, що доти, доки Україна не досягне стійкого економічного розвитку і не стане рівноправним партнером економічно розвинених країн на світовому фінансовому ринку, державне регулювання має перешкоджати поширенню віртуальної фінансової економіки, захищати і заохочувати реальних інвесторів, обмежувати діяльність фінансових спекулянтів. З огляду на це необхідно:

• зберегти окремі валютні обмеження з операцій, пов'язаних з рухом капіталу;

• вживати заходів забезпечення прозорого механізму обліку та переходу прав власності на фондовому ринку;

• стимулювати виконання ринком акцій функції мобілізації капіталу;

• сприяти припливу коштів у виробничий сектор і реальну економіку, використовувати оподаткування для стимулювання інвестицій у виробництво;

• стримувати збільшення доходів, які можна отримати в результаті фінансових спекуляцій. Для цього потрібно стримувати коливання на валютному і фондовому ринках (у тому числі на ринку державних цінних паперів), тобто обмежувати спекулятивні процеси на фінансовому ринку;

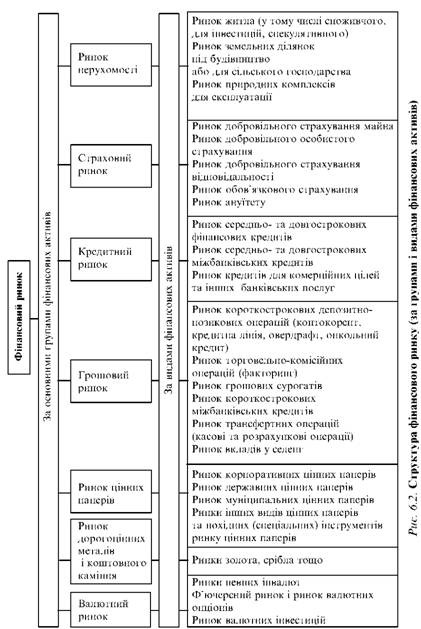

• стимулювати залучення інвестицій у виробництво через кредитування, оскільки неможливість скористатися кредитом призводить до розширення ризикового і спекулятивного ринку акцій. Структура фінансового ринку зумовлена функціями, які він виконує. У цьому розумінні фінансовий ринок є полісистемою, до якої входять підсистеми, що визначаються за різними ознаками: часовою (період обертання фінансових активів), інституційною, на основі виокремлення ринків певних груп та видів фінансових активів та ін.

За періодом обертання фінансових активів фінансовий ринок поділяється:

• на ринок грошей, на якому здійснюються операції купівлі-про-дажу короткострокових фінансових інструментів із терміном обертання до одного року. Фінансові активи, що обертаються на ринку грошей, є високоліквідними, їм притаманний невисокий рівень фінансового ризику;

• на ринок капіталів, на якому здійснюються операції купівлі-про-дажу фінансових інструментів з терміном обертання більш як один рік. Фінансові активи, що обертаються на ринку капіталів, як правило, менш ліквідні, їм притаманний більший рівень фінансового ризику і вищий рівень дохідності порівняно з фінансовими активами грошового ринку.

Поділ фінансового ринку на ринок грошей і ринок капіталів у сучасних умовах носить дещо умовний характер, оскільки сучасні ринкові технології і умови емісії багатьох фінансових інструментів передбачають відносно простий і швидкий спосіб трансформації окремих короткострокових фінансових активів у довгострокові і навпаки.

За інституційною ознакою фінансовий ринок розглядається як сукупність відповідних фінансових інституцій — банків, страхових компаній, інвестиційних фондів і компаній, пенсійних фондів, кредитних спілок, бірж, фірм-реєстраторів, брокерських фірм, рейтингових агентств тощо.

Фінансовий ринок як сукупність ринків певних груп і видів фінансових активів зображено на рис. 6.2.

Виокремлюють також первинний і вторинний фінансовий ринок; місцевий, регіональний, національний, міжнародний та світовий фінансовий ринок. За ступенем організованості фінансовий ринок

поділяють на організований* і неорганізований**. Певні сегменти фінансового ринку (наприклад, ринок цінних паперів і валютний) поділяють на біржовий та позабіржовий***. За принципом повернення розрізняють фінансові ринки боргових зобов'язань і інструментів власності; за формою організації — організаційні і розподільні.

Один і той самий фінансовий актив може бути товаром кількох ринків. Унаслідок цього зазначені ринки (сегменти) тісно взаємопов'язані.

Грошовий ринок як сегмент фінансового ринку, на якому здійснюються короткострокові депозитно-позикові операції (терміном до одного року), обслуговує рух обігових коштів підприємств та організацій, короткострокових коштів банків, установ, громадських організацій, держави та населення. Об'єктом купівлі-продажу на грошовому ринку є тимчасово вільні кошти.

Інструментами грошового ринку є скарбничі та комерційні векселі, депозитні сертифікати, банківські акцепти. Ціною "товару", що продається і купується на ринку, є позиковий процент.

Кредитний ринок як частина фінансового, на якому формуються попит і пропозиція на середньо- та довгостроковий позиковий капітал, виконує такі функції: по-перше, об'єднує дрібні, розрізнені грошові заощадження населення, державних організацій, приватного бізнесу, зарубіжних інвесторів і формує великі грошові фонди; подруге, трансформує кошти в позиковий капітал, що забезпечує зовнішні джерела фінансування матеріального виробництва національної економіки; по-третє, надає позики державним органам і на-

Організованим є фінансовий ринок, що функціонує за певними правилами, які встановлюють спеціальні фінансові установи: банки, ломбарди і фінансові біржі (фондова, валютна, дорогоцінних металів і коштовного каміння). Неорганізований фінансовий ринок є сферою купівлі-продажу фінансових активів через інші різноманітні фінансові інститути, фізичних та юридичних осіб. Біржовий ринок пов'язують з поняттям фондової (валютної) біржі як особливо організованого, як правило, вторинного ринку фінансових активів (цінних паперів, валюти), що сприяє підвищенню мобільності капіталу і виявленню реальних ринкових цін активів. У розвинених країнах на біржу можуть потрапити не всі емітовані цінні папери, а лише гарантовані, що відповідають не лише вимогам лістингу, а й потребі суспільства у розвитку конкретної галузі національного господарства.

Позабіржовий ринок охоплює ринок операцій з фінансовими активами (цінними паперами, валютою) поза біржею: наприклад, первинне розміщення і перепродаж цінних паперів емітентів, які не бажають потрапити на біржу.

селенню для покриття бюджетного дефіциту, фінансування частини житлового будівництва. Кредитний ринок забезпечує нагромадження, рух, розподіл і перерозподіл позикового капіталу між сферами економіки.

Валютний ринок — це система сталих і водночас різноманітних економічних та організаційних відносин між учасниками міжнародних розрахунків щодо валютних операцій*; зовнішньої торгівлі; надання фінансових послуг; здійснення інвестицій та інших видів діяльності, які потребують обміну і використання іноземних валют. На валютному ринку діє певний механізм, за допомогою якого встановлюються правові та економічні відносини між споживачами і продавцями валют. Валютна біржа є організаційно оформленим регулярним валютним ринком, на якому відбувається торгівля валютою на основі попиту і пропозиції**.

До складових фінансового ринку належить також ринок цінних паперів, який у розвинених країнах є механізмом фінансування економіки і барометром економічного та політичного життя. На ньому здійснюються емісія, купівля-продаж цінних паперів, встановлюється ціна на них, формуються і урівноважуються попит та пропозиція.

Ринок цінних паперів (РЦП) — це специфічна сфера ринкових відносин, де об'єктом операцій є цінні папери.

Завдання ринку цінних паперів полягає у створенні умов і забезпеченні якнайповнішого та якнайшвидшого переливання заощаджень в інвестиції за ціною, яка задовольняла б обидві сторони. Через ринок цінних паперів створюються грошові нагромадження кредитно-фінансових інститутів, підприємств, держави, що спрямовуються на фінансування виробничих та невиробничих потреб.

Ринок цінних паперів охоплює операції з випуску і обертання інструментів позики, інструментів власності, а також їх поєднань і похідних. До інструментів позики належать облігації, векселі, сертифікати; до інструментів власності — усі види акцій, до гібридних —

Стрижнем валютних операцій, що здійснюються на валютному ринку, є валютний курс, рівень якого постійно коливається під впливом попиту й пропозиції учасників цих операцій.

Як самостійна структура така торгівля широко функціонувала ще в період домонополістичного капіталізму. Нині в розвинених країнах операції з іноземною валютою зосереджені переважно у великих банках. Лише в окремих країнах збереглися валютні біржі як самостійні структури (наприклад, у Німеччині та Франції).

цінні папери, що мають ознаки як облігацій, так і акцій, до похідних (деривативів) — варанти, опціони, ф'ючерси та інші аналогічні цінні папери.

З огляду на викладене ринку інструментів позики як елементу ринку позикових капіталів (кредитного ринку) властива наявність позикового капіталу, тоді як ринку інструментів власності — власного капіталу, тобто часток (паїв) власників у власному капіталі компанії.

Широкий вибір інструментів ринку цінних паперів, умов їх випуску, погашення та виплати доходу, різні схеми торгівлі та зв'язків між суб'єктами ринку цінних паперів забезпечують максимальну мобілізацію фінансових ресурсів, їх раціональний розподіл, швидкий перерозподіл та ефективне використання. Це визначає провідне місце цього елемента фінансового ринку у фінансовій системі та його вплив на соціально-економічний розвиток країни. В Україні випускаються такі види цінних паперів: акції, облігації внутрішніх і зовнішніх державних позик, місцевих позик, облігації підприємств, казначейські зобов'язання, векселі, інвестиційні та ощадні сертифікати. Розрізняють первинний і вторинний ринки цінних паперів. Первинний ринок випускає в обіг цінні папери на основі оголошення про емісію. Торгівля відбувається між емітентами, з одного боку, і інвесторами та фінансовими посередниками — з іншого. Вторинний ринок характеризується операціями перепродажу цінних паперів, які здійснюються між окремими інвесторами, інвесторами і фінансовими посередниками, а також безпосередньо між фінансовими посередниками.

Страховий ринок є сферою грошових відносин, де об'єктом купів-лі-продажу є специфічний товар — страхова послуга (страховий захист), а також формуються попит і пропозиція на неї. Основними сегментами страхового ринку є страхування життя, відповідальності, ризиків і майнове.

Ринок дорогоцінних металів і коштовного каміння та інших об'єктів реального інвестування охоплює операції інвестування у предмети колекціонування (художні твори, антикваріат, нумізматичні цінності тощо), дорогоцінні метали і коштовне каміння та інші матеріальні цінності. Пов'язана із цими об'єктами реального інвестування інвестиційна діяльність відбувається на спеціалізованих ринках: золота, срібла тощо.

Ринок нерухомості має багато спільного з ринками фінансів, тому в системі фінансового ринку доцільно виокремити ринок інструментів нерухомості. Нерухомість (наприклад, житлову) як фінансовий інструмент можна застосовувати на фінансовому ринку як пасивно, так і активно. Завдяки швидкій зміні вартості об'єктів нерухомості певного типу вкладення коштів у придбання таких об'єктів може стати вигіднішим, ніж суто банківські операції. Вкладення коштів у нерухомість є надійним засобом проти інфляції. Ціни на нерухомість постійно підвищуються, що спричинює укладення спекулятивних угод з нерухомістю, концентрацію землі у власників, виведення земельних ділянок з господарського обігу з метою спекуляції на підвищенні цін. Ринок нерухомості є системою економічних відносин, які виникають при вкладанні капіталу в об'єкти нерухомості та інших операціях з нерухомістю. Ці відносини формуються між інвесторами при купівлі-продажу нерухомості, іпотеці, здаванні об'єктів нерухомості в довірче управління, наймання тощо. Ринок нерухомості — це сфера вкладення капіталу в об'єкти нерухомості з метою отримання прибутку або придбання нерухомості в особисту власність. До нерухомого майна належать земля, будинки, споруди, ділянки, у надрах яких є природні ресурси, лісові насадження, водні об'єкти.

При операціях купівлі-продажу нерухомості інвестори розглядають нерухоме майно не лише як товар, а насамперед як фінансовий актив, що може принести дохід через певний проміжок часу.

Нерухомість виробничого призначення є формою існування капіталу, а нерухомість споживчого призначення — функцією доходу. У кожній країні існує власна класифікація нерухомості з метою оподаткування. Наприклад, у США нерухомість поділяється на виробничу, інвестиційну, споживчу та спекулятивну. Стосовно кожного з видів нерухомості складається особлива система стягнення податків. У Німеччині в системі оподаткування майна спеціально виокремлюється податок на нерухоме майно юридичних і фізичних осіб.

Точно оцінити інвестиційні активи, які існують в економіці, неможливо. Проте можна стверджувати, що нерухомість, тобто земля і все, що на ній розміщене, є найбільшою частиною світового багатства та одним з найпривабливіших фінансових активів, вартість якого постійно зростає. Насамперед це характерне для вартості земельних ресурсів. Розглянуті особливості нерухомості, а також те, що багатство найчастіше асоціюється саме з об'єктами нерухомого майна, забезпечили необхідні умови для розвитку в ринковій економіці оподаткування операцій з нерухомим майном.

Created/Updated: 25.05.2018

|

|